「4資産均等って、やっぱりやめたほうがいいの?」

「インデックス投資の王道って聞いたけど、リスクはないのかな?」

「4資産均等にしているけど、なんだか成績が伸びない…理由を知りたい!」

これらの悩みが解決できます。

かずくん

かずくん私もかつて4資産均等型に投資していましたが、運用効率やコスト面で疑問を感じて見直しました。

データと実体験の両面から、なぜ「ダメだと感じたのか」をお伝えします。

この記事では、4資産均等型ポートフォリオの弱点や、見落としやすいリスクポイントを具体的に解説します。

代替手段や調整方法についても紹介しているので、投資戦略を見直す判断材料として活用してください。

読み終える頃には、4資産均等に対するモヤモヤが晴れて、より納得できる投資配分の選び方が見えてきます。

まずはどんなリスクが潜んでいるかを知ることから始めてみましょう。

【結論】4資産均等はダメではない!

4資産均等は、ダメだと一方的に決めつけるべきではありません。

安定したリターンを目指したい人には、十分に適した投資スタイルです。

ただし、期待するリターンや運用方針によって、向き不向きがあります。

- 4資産均等の基本を押さえる

- ダメと言われる理由を知る

- 向き不向きを見極める

- 新NISAでどう使うか考える

- 他の選択肢も検討する

4資産均等を活用するには、まず基本をしっかり理解するのが大切です。

3分で理解!4資産均等の基本情報

4資産均等とは、リスク分散を図るために株式や債券などを均等に配分して運用する投資スタイルです。

分散効果により値動きがマイルドになり、初心者でも選びやすいのが特徴です。

【この章で分かること】

- 株・債券を25%ずつ分散投資するスタイル

- 安定運用と呼ばれる理由とは?

- 投資初心者にも人気なワケ

「4資産均等」って聞くと難しそうだけど、実は誰でも理解できるシンプルな考え方なんですよ!

株・債券を25%ずつ分散投資するスタイル

4資産均等は、日本株・先進国株・日本債券・先進国債券をそれぞれ25%ずつ保有する分散型の運用法です。

異なる値動きをする4つの資産を均等に組み合わせると、特定の資産が不調でも全体のリスクが抑えられます。

- 株と債券を両方組み込むため値動きが安定しやすい

- 国内と海外をバランスよく組み合わせている

- どの資産が上がっても一定の恩恵が得られる

たとえば、先進国株が好調で日本債券が低調な年でも、均等配分していれば利益と損失が相殺されやすくなります。

リスクを分散したい人にとっては、非常に合理的な投資方法ですね。

1つの資産に偏らないので、大きな損失を避けやすいのがうれしいポイントです!

安定運用と呼ばれる理由とは?

4資産均等が「安定運用」と呼ばれるのは、資産の分散によって年間の値動きが小さくなるからです。

株だけ、債券だけといった偏った投資よりも、4つの資産に分けると、一方が下がっても他方が補ってくれます。

- リスクが分散されて価格のブレが小さくなる

- 景気の好不調によって複数の資産が異なる動きをする

- 精神的に安心して長期運用しやすい

実際、株式だけで運用していると下落時に大きな損を抱える可能性がありますが、4資産均等ならそのショックを軽減できます。

バランス型の代表例として、長期的な安定性を求める投資家から支持されているのも納得です。

「大きく儲ける」より「大きく損しない」が目的の人にはピッタリですよ!

投資初心者にも人気なワケ

4資産均等は、運用の基本をおさえたバランス型なので、投資初心者にとって最初の一歩として選びやすいです。

難しいタイミングの見極めが不要で、シンプルに長期保有すればよいと手軽さも人気の理由です。

- 初心者でも分かりやすい資産構成

- リスクが抑えられて安心して運用できる

- 自動積立と相性がよく、継続しやすい

たとえば、つみたて投資枠で4資産均等型のファンドを選ぶ人も多く、コツコツ資産形成に向いています。

知識や経験が少なくても始められる、まさに「やさしい投資」の代表格です。

初心者が第一歩を踏み出すのに選んでもいい投資先です。

ただし、投資にはリスクがあるので、次に「ダメと言われる」理由をチェックしましょう。

【徹底解説】4資産均等がダメだと言われる5つの理由

「初心者向け」として人気のある4資産均等ですが、実は投資上級者からは「物足りない」「効率が悪い」といった声も聞かれます。

- 利回りが株式中心型に劣る

- 新興国・REITなど成長市場に投資できない

- 国内資産比率が高すぎる

- 手数料が意外と割高

- ファンドの純資産が小さく繰上償還リスクがある

「無難」だからこそ見落としがちな弱点があるんですよ。

今後の運用スタイルを考える上で参考にしてくださいね!

利回りが株式中心型に劣る

4資産均等型は、株式と債券を半々で組み合わせているため、どうしても利回りが控えめになります。

リスクを抑えている分、株式に多く投資するファンドに比べて、上昇局面でのリターンが物足りなくなるのです。

【利回りが株式中心型に劣る理由】

- 債券のリターンは株式よりも低い

- 株の好調時にも全体の伸びが限定的

- 長期で見るとパフォーマンスに差が出る

たとえば、米国株式中心のファンドが年8%成長した年でも、4資産均等型は4〜5%にとどまるのは珍しくありません。

「安定重視」ならアリですが、「高い利回りを目指したい」人には不向きです。

リターンをしっかり出したい人には、株式比率が高めのバランス型や全世界株式型のほうが合っているかもしれませんね!

新興国・REITなど成長市場に投資できない

4資産均等型は、日本・先進国の株式と債券のみを対象としているため、新興国やREITなどの成長分野が含まれていません。

これにより、高成長が期待される市場への投資機会を逃してしまっています。

【成長市場に投資できないデメリット】

- 新興国株の急成長の恩恵を受けにくい

- REITの分配金など収益源を逃す

- 資産全体の伸びしろが限定される

たとえば、2020年代に入ってからはインドやベトナムなどの新興国株が好調ですが、4資産均等型ではその恩恵を受けられません。

今後の成長市場を意識するなら、組み入れ対象が広いファンドを選ぶのも大切です。

「守り」に特化しているけど、「攻め」の部分が足りないという印象ですね!

国内資産比率が高すぎる

4資産均等型では、日本株と日本債券が合わせて50%と、国内資産の比率が非常に高くなっています。

日本経済が低成長のなかでは、日本への投資比率の高さがリスクになる場合もあります。

【国内資産比率が高すぎるデメリット】

- 人口減少や経済停滞で日本の成長が鈍い

- 国内債券は利回りが極端に低い

- 円安リスクを十分に分散できない

たとえば、長期で保有しても日本債券のリターンは1%前後で海外資産のような成長性は望めません。

世界の経済成長を取り入れるには、もう少しグローバルなファンドに投資するのが望ましいです。

「分散」と言いつつ、日本に偏りすぎている点は気をつけたいですね!

手数料が意外と割高

4資産均等型のバランスファンドは、複数の資産に投資する仕組み上、運用コストがやや高めになる傾向があります。

同じ資産を個別にETFなどで運用すれば、より低コストで再現可能です。

【手数料に関する注意点】

- 信託報酬が年0.5%以上のものもある

- 中身の資産に比べて手数料が高い

- 長期運用ではコスト差が大きくなる

たとえば、10年間で年0.3%の手数料差があると、資産の目減りは数万円〜十万円単位になることもあります。

「何となく便利そう」で選ぶ前に、信託報酬など運用コストにも注目したいですね。

長期積立投資では、運用コストの小さな差が将来の資産において大きな差を生みます!

ファンドの純資産が小さく繰上償還リスクがある

人気のない4資産均等型ファンドでは、純資産総額が小さく、繰上償還のリスクがある点も注意が必要です。

繰上償還されると、強制的に売却されてしまい、長期運用の計画が崩れる恐れがあります。

【ファンドの純資産が小さい時の注意点】

- ファンドが小規模だと継続運用が難しい

- 運用コストが高止まりしやすい

- 途中償還で売却タイミングを失う

たとえば、純資産が数十億円程度のまま伸び悩んでいるファンドは、償還されるリスクが高くなります。

安心して長く続けるためには、規模の大きなファンドを選ぶのが重要です。

せっかく積み立ててきたのに途中終了なんて、避けたいですよね…

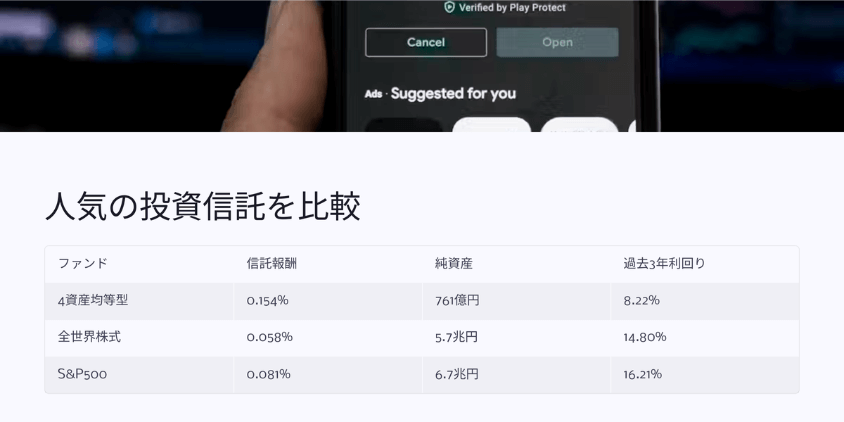

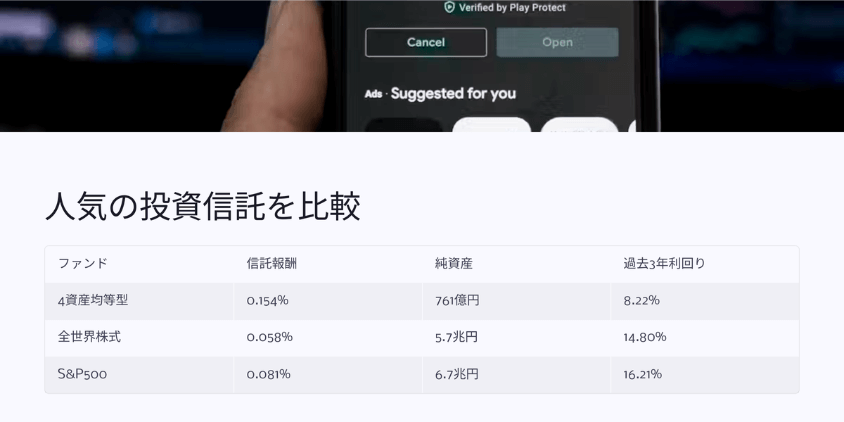

人気の投資信託を比較!4資産均等 vs 全世界株式 vs S&P500

4資産均等型と人気の「全世界株式」や「S&P500」との違いを比較してみましょう。

それぞれの特徴を知ることで、自分に合った商品選びがしやすくなります。

【4資産均等型・全世界株式・S&P500の比較】

| ニッセイ・インデックスバランスファンド (4資産均等型) | eMAXIS Slim全世界株式(オール・カントリー) | eMAXIS Slim米国株式(S&P500) | |

|---|---|---|---|

| 信託報酬 | 0.154% | 0.05775% | 0.0814% |

| 純資産 | 761.23億円 | 56842.70億円 | 66709.29億円 |

| 過去3年の利回り | 8.22% | 14.80% | 16.21% |

| 投資先 | 国内株式、国内債券、先進国株式、先進国債券の4資産にそれぞれ25%ずつ均等に投資 | 日本を含む先進国および新興国の株式等に投資 | S&P500指数に採用されている米国の株式に投資 |

たとえば、eMAXIS Slim全世界株式と4資産均等型では、信託報酬には0.09625%の差があります。

数字を見ると小さく見えますが、毎月3万円ずつ20年積み立てた時のコスト差は、13万3,298円です。

過去3年の利回りも6%以上違う上に、コストも13万3,298円違うと4資産均等へ投資するか悩んじゃうよね…

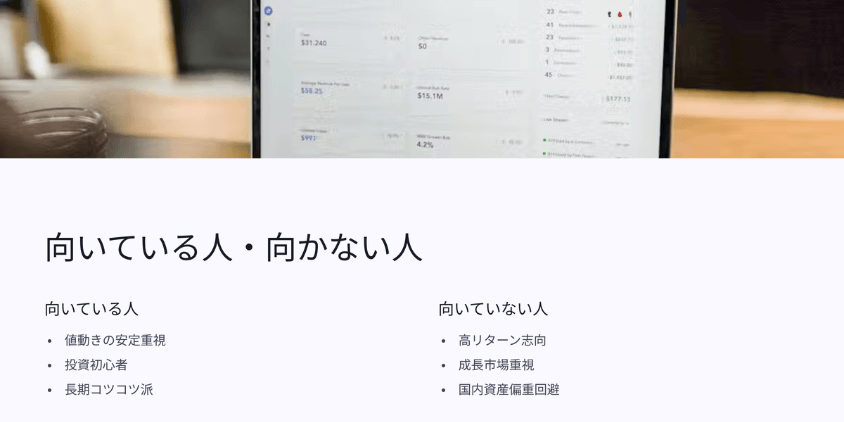

4資産均等が向いている人・向かない人

4資産均等型への投資は、誰にでも向いているわけではありません。

ここでは、フィットする人・しない人の特徴を分かりやすく整理しました。

| 向いている人 | 向いていない人 |

|---|---|

| 値動きの安定を重視したい人 投資初心者で長期的にコツコツ積立したい人 景気変動に強いバランス型の運用をしたい人 | 高いリターンを狙いたい人 新興国やREITなど成長市場にも積極的に投資したい人 国内資産への偏りを避けたい人 |

たとえば、毎月の積立で少しずつ資産形成したい人にとって、精神的に安心して続けやすいファンドです。

逆に、資産を積極的に増やしたい人にとっては、4資産均等の控えめな利回りは物足りないかもしれません。

自分の投資スタイルや目的に合っているかをチェックして、後悔のない選択をしてくださいね!

新NISA活用術|4資産均等と賢く付き合うコツ

新NISA制度の登場で、長期・積立・分散の基本がますます重要になりました。

ここでは、4資産均等型ファンドを賢く使いこなすための具体的なコツを紹介します。

- 手数料の安いファンドを選ぶ

- コア・サテライト運用で弱点を補強

- 積立投資でリスクを分散

新NISAを活かすには「何を選ぶか」だけでなく「どう運用するか」も大事なんですよ!

手数料の安いファンドを選ぶ

まず、信託報酬など運用コストの安い4資産均等型ファンドを選びましょう。

同じ資産構成でも、手数料が違うだけで長期的なパフォーマンスに大きな差が出ます。

【手数料の安いファンドを選ぶポイント】

- 購入時手数料が無料

- 信託報酬は、0.2%以下を目安にする

- 目論見書で実質的な手数料を確認する

たとえば、eMAXIS Slim全世界株式(オール・カントリー)は、購入時手数料は無料で、信託報酬は0.05775%です。

最終的な総経費率は、目論見書上では0.11%です。

信託報酬が高いと総経費も高くなるので、目論見書でチェックして、手数料の安いファンドを選びましょう。

コア・サテライト運用で弱点を補強

4資産均等型を「コア」に据えつつ、他のファンドで「サテライト」運用を行うのが賢い戦略です。

これにより、安定性を保ちつつリターンの底上げが狙えます。

【コア・サテライト運用のポイント】

- 4資産均等で守りを固める

- サテライトで株式や新興国、REITに分散

- 目的に応じてバランスを調整できる

たとえば、4資産均等に70%、eMAXIS Slim米国株式(S&P500)に30%の配分なら、リスクを抑えつつ高成長も狙えます。

4資産均等のみでリターンに不満があるなら、組み合わせで柔軟に対応しましょう。

1つのファンドにしぼらず、組み合わせでリスクもリターンもコントロールできるんですよ。

積立投資でリスクを分散

4資産均等型は、積立投資との相性が非常に良く、価格変動のリスクを自然に抑えてくれます。

ドルコスト平均法を活用すれば、購入単価を平準化しやすくなります。

ドルコスト平均法とは

ドルコスト平均法とは、一定の金額を定期的に投資することで、価格が高いときは少なく、安いときは多く買える仕組みです。

購入価格が平均化され、リスクを抑えながら長期的な資産形成がしやすくなります。

【ドルコスト平均法のメリット】

- 毎月決まった額を積立てるだけでOK

- 価格が高いときは少なく、安いときは多く買える

- 感情に左右されず、投資を続けやすい

たとえば、相場が乱高下しても、定期的な積立なら買い時を気にせず継続できるので、購入価格の平均化と安定した成果を狙えます。

長期運用を前提とする新NISAは、まさに理想的な投資スタイルです。

積立はコツコツ派の味方で、初心者にもやさしい運用方法ですね!

4資産均等以外に検討すべき選択肢

4資産均等型に物足りなさを感じる方や、より自分に合った投資スタイルを模索したい方のために、他の有力な選択肢を紹介します。

【4資産均等以外に検討すべき選択肢】

- 全世界株式でシンプル運用

- 8資産均等で幅広い分散を狙う

- S&P500中心で利回り重視型へ

どれを選んでも間違いはありません。

大切なのは「あなたの投資目的に合っているか」ですよ!

全世界株式でシンプル運用

全世界株式は、全世界の株式にまるごと投資できるインデックスファンドで、シンプルかつ合理的な運用が魅力です。

地域や国を選ぶ必要がなく、経済成長の果実を広く取り込めます。

- 世界中の株式に分散投資できる

- 先進国も新興国も1本でカバー

- 定期的なリバランスが不要

たとえば、「eMAXIS Slim 全世界株式(オール・カントリー)」1本だけで、先進国・新興国・日本すべての株式に投資できます。

シンプルな運用を目指すなら、最も最適な投資先です。

初心者から経験者まで幅広く支持されている「迷ったらコレ」の王道商品です!

8資産均等で幅広い分散を狙う

8資産均等型は、4資産均等の基本にREITや新興国を加えた、より多角的な分散ができるバランスファンドです。

資産の分散だけでなく、地域やタイプの分散も強化されているのが特徴です。

- 国内外のREITを含むことでインカム強化

- 新興国にも投資して成長性をプラス

- 安定とリターンの両立を目指せる

たとえば、「eMAXIS Slim バランス(8資産均等型)」は、全世界の株式・債券・REITに分散した設計で人気です。

バランス重視派でも、より広範囲に分散したい方におすすめです。

信託報酬は0.143%、過去3年の利回りは7.13%なので、守りつつ攻めたい欲張りなあなたにぴったりかもしれません。

S&P500中心で利回り重視型へ

米国の代表的な株価指数S&P500に連動するファンドは、成長性を重視する投資家に人気の選択肢です。

米国企業の圧倒的な収益力と、成長性に投資できるのが大きな強みです。

- 過去10年以上にわたる高リターン実績

- グローバル企業への投資で経済成長を享受

- 米国中心に集中投資したい人向け

たとえば、「eMAXIS Slim米国株式(S&P500)」などは、低コストで運用できる人気商品です。

利回りを重視したいなら、検討して損はありません。

成長重視派なら米国株が主役です。

リスクもあるけど、夢がありますね!

新NISAにおすすめの証券会社3選

新NISAでの投資を始めるなら、取り扱い商品や使いやすさ、コスト面に優れた証券会社を選ぶのが大切です。

ここでは、初心者から上級者まで人気の高い3社を紹介します。

【1,200万口座突破】楽天証券なら資産が増えてポイントも貯まる!

- 楽天証券と楽天銀行をマネーブリッジで連携すると普通預金金利0.18%(300万円まで)

- 貯まった楽天ポイントを積立投資に利用可能

- 楽天経済圏の豊富なサービスが活用できる

楽天経済圏を使っているなら、楽天証券がおすすめ!貯めた楽天ポイントを積立投資にも使えて、楽天市場でお買い物をするポイント倍率もアップします。初心者にとって使いやすい取引ツールでスムーズに取引できますよ!

短期的な資金も優遇された金利でオトクに増えるので、おすすめの証券会社です!

【口座開設数No.1】初心者からプロまで満足できるSBI証券

- つみたて投資枠の取扱商品が業界最多

- 三井住友カードのクレカ積立でポイントが貯まる

- 投資初心者へのセミナー動画などサポートが手厚い

- 連携できる住信SBIネット銀行の利便性が良い

豊富な投資商品を取り扱い、手数料は業界最安水準と最高の取引環境を提供しているSBI証券!日々の買い物で貯まったVポイントやPontaポイントで積立投資もできます。無料セミナー動画やオンラインセミナーも開催しており、初心者からプロまで最新情報を常にゲットできますね!

住信SBIネット銀行は、送金に関する使い勝手がとてもいいので重宝しています。

人気のSBI Vシリーズに投資するなら、SBI証券1択ですね!

【創業100年】積み重ねた歴史と実績で手厚いユーザーサポートの松井証券

- 松井銀行の利用で普通預金金利0.31%

- 保有している投資信託の合計金額で最大1%のポイント還元

- 提携銀行の松井銀行は住信SBIネット銀行が代理営業

- 充実したサポート体制

創業100年の歴史と実績で、ユーザーを手厚くサポートしてくれる松井証券!取り扱っている商品も多いですが、松井銀行の普通預金金利0.31%が超魅力的です。投資情報動画メディアのマネーサテライトを使えば、基本的な投資情報から最新情報までしっかり学べますよ!

松井銀行は、住信SBIネット銀行のサービスも使えるので、いいとこ取りの銀行で短期の預金にピッタリですね!

まとめ リターンを狙うなら4資産均等よりも全世界株式が最適解

4資産均等は「守りの投資」としては優秀ですが、万人向けではありません。

安定性を重視する人には適していますが、より高い成長やリターンを目指す場合は他のファンドも視野に入れて、自分の投資目的に合った選択をしましょう。

最後にこの記事のおさらいです。

- 4資産均等は安定重視の投資スタイルとして初心者に最適

- 利回りや成長性を重視する人には物足りない面もある

- 手数料や国内資産偏重などのデメリットには注意が必要

- 新NISAではコア・サテライト運用などの工夫が効果的

- 全世界株式やS&P500などの代替選択肢も要検討

投資初心者はまずリスクと仕組みを理解し、自分に合うかどうかを見極めてくださいね。

【4資産均等型・全世界株式・S&P500の比較】

| ニッセイ・インデックスバランスファンド (4資産均等型) | eMAXIS Slim全世界株式(オール・カントリー) | eMAXIS Slim米国株式(S&P500) | |

|---|---|---|---|

| 信託報酬 | 0.154% | 0.05775% | 0.0814% |

| 純資産 | 761.23億円 | 56842.70億円 | 66709.29億円 |

| 過去3年の利回り | 8.22% | 14.80% | 16.21% |

| 投資先 | 国内株式、国内債券、先進国株式、先進国債券の4資産にそれぞれ25%ずつ均等に投資 | 日本を含む先進国および新興国の株式等に投資 | S&P500指数に採用されている米国の株式に投資 |

「eMAXIS Slim全世界株式(オール・カントリー)」は、分散も効いているし、手数料も安いのでおすすめですよ!

4資産均等に関するよくあるQ&A

- 4資産均等ってやめたほうがいいの?

-

やめるべきとは限りませんが、運用効率や利回り面で物足りなさを感じる人も多いです。投資スタイルや目的に応じて「守り重視の安定型」として活用するのはアリですが、高リターンを狙いたい場合は他のファンドを検討するのがおすすめです。

- インデックス投資の王道と聞いたけど、リスクはないの?

-

リスクがないわけではありません。4資産均等は分散によりリスクを抑える設計ですが、日本資産への偏りや新興国・REITなどの成長資産が含まれないことによるリターンの伸び悩み、手数料の高さなどの弱点があります。自分の投資方針と合うかを見極めることが大切です。

- 4資産均等にしているけど成績が伸びない理由は?

-

利回りが株式中心型ファンドに比べて低い、日本資産の比率が高すぎる、新興国やREITなど成長性の高い資産が含まれていない、手数料が割高、ファンドの規模が小さく繰上償還リスクがあるなどが主な要因です。リスクとリターンのバランスを見直すことをおすすめします。